Kein Sparplan, bei dem nicht die Vorteile des Cost-Average-Effektes hervorgehoben werden. Ganz automatisch soll so ein günstiger Durchschnittspreis erzielt werden. Aber, stimmt das überhaupt? Bei genauerer Betrachtung hat der Cost-Average-Effekt eher so viel Wumms wie ein Küken mit Boxhandschuhen.

Was ist der Cost-Average-Effekt eigentlich?

Ursprünglich stammt der Cost-Average-Effekt (Durchschnittskosteneffekt) aus der Vermögensverwaltung und beschreibt einen „Timing-Ansatz“. Bei Waren, deren Preis stark schwankt besteht immer die Gefahr, dass man zu teuer einkauft. Um überhöhte Preise zu vermeiden, wurden große Vermögen daher auf viele gleichgroße Beträge verteilt und über einen langen Zeitraum gestückelt investiert. So werden zuverlässig Extremkurse vermieden – die ganz hohen ebenso, wie die ganz niedrigen.

Inzwischen wird der Begriff auch im Zusammenhang mit Sparplänen verwendet, was durchaus logisch ist, denn auch dabei werden Zahlungen in gleichbleibender Höhe über einen längeren Zeitraum vorgenommen. Doch bei Sparplänen geht es weniger um das Vermeiden von Extremkursen. Vielmehr soll durch das regelmäßige Investieren ein günstiger Durchschnittspreis erzielt werden. Mathematisch ist das auch völlig korrekt – vorausgesetzt, der Sparplan ermöglicht „Bruchteilseigentum“. Hört sich schlimm an, ist aber ganz einfach…

Bruchteilseigentum

Stellen Sie sich vor, Sie wollen einen 10 Gramm Goldbarren kaufen. Und nehmen wir mal an, der würde aktuell 450 € kosten. Wenn Sie nicht genügend Geld dafür haben, müssen Sie sparen – zum Beispiel 100 € monatlich. Nach Ihrer 5. Rate können Sie sich den Barren kaufen. Sie besitzen dann einen Barren zu 10 Gramm und haben ein Restguthaben von 50 € (500 € – 450 €). Das wäre ein Sparplan ohne Bruchteilseigentum.

Bei einem Sparplan mit Bruchteilseigentum wird jede einzelne Sparrate sofort und vollständig investiert. In diesem Beispiel würden Sie für Ihre monatlichen 100 € genau 2,222222 Gramm bekommen – vorausgesetzt, der Preis bleibt über den ganzen Zeitraum gleich. Nach 5 Monaten hätten Sie 11,111110 Gramm und kein Restguthaben.

Wenn Sie die Berechnung interessiert:

Gewicht des Barrens / Preis * Sparbetrag; 10 Gramm / 450 € * 100 €. Das Gewicht wird gerundet, bei GranValora auf 6 Nachkommastellen. Grundsätzlich gilt: Je mehr Nachkommastellen, desto besser für Sie.

Warum soll der Cost-Average-Effekt denn gut sein?

In dem Beispiel sind wir davon ausgegangen, dass der Preis über den gesamten Zeitraum gleich hoch geblieben ist. In der Praxis bewegen sich die Preise jedoch – auch für Gold. Und manchmal können diese Schwankungen sogar ganz schön heftig sein. Und genau hier soll angeblich der Cost-Average-Effekt seinen großen Vorteil ausspielen.

Dadurch, dass man immer den gleichen Betrag investiert, kauft man bei Sparplänen mit Bruchteilseigentum bei niedrigen Kursen mehr, bei hohen Kursen entsprechend weniger. Die Vorgehensweise „wenig kaufen, wenn der Preis hoch ist“ und „viel kaufen, wenn der Preis niedrig ist“, könnte man durchaus als clever bezeichnen. Wie groß die daraus resultierenden Vorteile tatsächlich sind, beziehungsweise – ob es überhaupt immer Vorteile sind, darauf gehe ich später noch ein. Jetzt schauen wir uns erst einmal zwei typische Beispiele an…

Zwei typische Beispiele

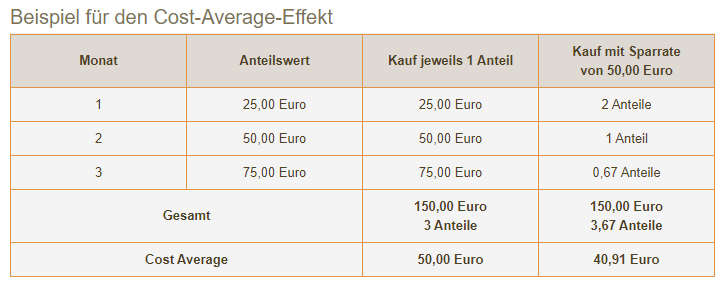

Das erste Beispiel habe ich einer Webseite für Tagesgeld entnommen. Zumindest rechnerisch ist es vollkommen korrekt. Die Sparrate beträgt 50 € und nach drei Zahlungen besitzt der Sparer mit Bruchteilseigentum, durch den Cost-Average-Effekt, bereits 3,67 Anteile. Während der „normale Sparer“ nur 3,0 Anteile besitzt. Wenn man den Durchschnittskaufpreis ermittelt, hat der Sparer ohne Bruchteileigentum 50 € bezahlt, der andere nur 40,91 €.

wenn das mal kein gutes Geschäft ist!

Spaß beiseite – natürlich handelt es sich nur um ein Beispiel, in dem der Betreiber der Seite die Auswirkungen verdeutlichen will. Zwei Annahmen sind dabei aber ziemlich unrealistisch: In der Praxis gibt es keine stetige Aufwärtsentwicklung und eine Verdreifachung innerhalb von drei Zahlungen ist auch sehr unwahrscheinlich. Schauen wir uns daher mal ein anderes Beispiel an.

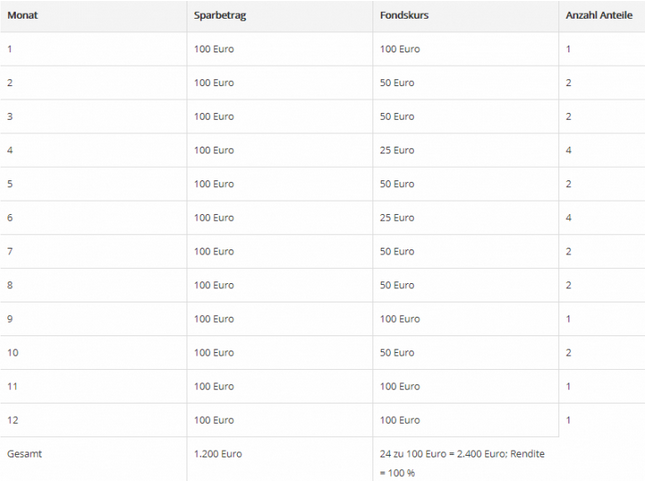

Hier ist der Preis (Fondskurs) zu Beginn und Ende des Zeitraums identisch (100 €), es findet also keine reine Aufwärtsbewegung statt. Der Anleger investiert monatlich 100 € und besitzt nach 12 Monaten insgesamt 24 Fondsanteile. Da jeder einzelne Anteil einen Wert von 100 € hat, ist allein durch den Cost-Average-Effekt ein Gewinn von 100 % entstanden. Wahnsinn! Aber trotzdem ziemlich unrealistisch, denn solche Schwankungen, wie sie hier aufgeführt werden, dürften eher die Ausnahme als die Regel sein. Wie sieht die Realität denn nun tatsächlich aus?

Die Methodik

Wir wollten einen Test, der möglichst praxistaugliche Ergebnisse liefert. Deswegen haben wir die realen Goldpreise verwendet und einen Goldsparplan mit Bruchteilseigentum gegen einen Sparplan ohne Bruchteilseigentum berechnet. Im ersten Sparplan wird der komplette Betrag an jedem ersten Handelstag im Monat voll investiert, im zweiten wird solange gespart, bis der angesparte Betrag am ersten Handelstag des Monats ausreicht, um den gewünschten Barren oder die gewünschte Münze zu kaufen. Der übrigbleibende Rest wird zusammen mit den nächsten Beiträgen wieder angespart.

Untersucht haben wir den Zeitraum von Januar 1973 bis Juni 2020 und ihn in Abschnitte von jeweils 5, 10 und 15 Jahren unterteilt. Um besonders günstige bzw. ungünstige Startzeitpunkte zu eliminieren, haben wir alle Abschnitte um jeweils 1 Monat rollierend beginnen lassen – was allein zu über 500 Sparplänen mit 5 Jahren geführt hat.

Wegen dem Startbeginn im Jahr 1973 haben wir den Goldpreis in US-Dollar zugrunde gelegt und folglich auch die Sparraten von 5 bis 500 $ gewählt. Da es in dieser Untersuchung nicht um die Wertentwicklung geht, sondern den Cost-Average-Effekt, wird das Ergebnis dadurch kaum beeinflusst. Investiert wurde in Goldbarren, beziehungsweise Goldmünzen von 1 Gramm bis 12,5 Kilogramm.

Die große Überraschung

Betrachtes man den Durchschnitt aller betrachteten Perioden, hat der Sparplan mit Bruchteilseigentum durch den Cost-Average-Effekt tatsächlich besser abgeschnitten – das war keine Überraschung. Was uns allerdings überrascht hat, war die Tatsache, dass der Vorteil wesentlich geringer war, als wir erwartet hatten.

Im besten Fall war es gerade mal eine halbe Unze Vorsprung. Das entspricht zwar beim heutigen Preis einem Vorteil von etwas mehr als 800 Euro, aber im Durchschnitt war der Vorteil deutlich niedriger.

War die ganze Mühe also umsonst?

Ob sich der Cost-Average-Effekt positiv oder negativ auswirkt, hängt im Wesentlichen von der Preisentwicklung im betrachteten Zeitraum ab. Wenn der Preis schwankt oder steigt, bringt der Cost-Average-Effekt Vorteile. Nur wenn der Preis über den Gesamtzeitraum fällt, macht er sich negativ bemerkbar.

Wäre das jedoch die einzige Erkenntnis gewesen, dann hätte sich diese Untersuchung nicht gelohnt. Aber, bei den Berechnungen ist uns etwas aufgefallen, was wirklich ganz entscheidend sein kann…

Der Wichtigste Grund für Sparpläne mit Bruchteilseigentum

Wer investiert, gleichgültig in welchen Wert, geht von langfristig steigenden Preisen aus. Ein Sparplan mit Bruchteilseigentum wäre also sinnvoll. Und je kleiner der Sparbetrag im Verhältnis zu dem gewünschten Kaufpreis ist, umso größer wird der Vorteil des Cost-Average-Effektes. Als Faustregel gilt: Mit maximal 3 Sparbeiträgen sollten Sie genug Geld für Ihren Wunschbarren angespart haben. Würde es länger als drei Monate dauern, sollten Sie sich auf jeden Fall für einen Sparplan mit Bruchteilseigentum entscheiden, denn: Ohne Bruchteilseigentum könnte es passieren, dass Ihnen der Preis wegläuft!

Eine Zwickmühle der besonderen Art

Ein Kostenfaktor beim Kauf von Edelmetallen ist der Aufschlag auf den reinen Metallpreis. Der ist umso höher, je kleiner der Barren oder die Münze ist. Wer preiswert einkaufen möchte, sollte daher möglichst große Barren kaufen. Doch je größer der Barren, desto länger dauert es, bis der Kaufpreis angespart ist. Aktuell kostet ein 100 Gramm Goldbarren etwa 5.000 €. Bei Sparplänen ohne Bruchteilseigentum und kleinerer Sparrate besteht die Gefahr, dass der Preis schneller steigt, als das angesparte Guthaben.

Den Gewinn steigern – so klappt´s

In diesem Beitrag geht es eigentlich um den Cost-Average-Effekt, aber mal ehrlich – mit einem Auge darf man doch auch auf die Performance schielen, oder? Und dabei hat sich gezeigt, dass drei andere Faktoren einen wesentlich größeren Einfluss auf die Wertentwicklung haben:

- Das Aufgeld

- Die Versandkosten

- Die Mehrwertsteuer

Das Aufgeld

Beim Aufgeld lässt sich richtig Geld sparen. Je kleiner die Stückelung, desto größer das Aufgeld. Wer beim Aufgeld sparen möchte, sollte also möglichst große Barren kaufen. Besonders geeignet sind 100 Gramm beziehungsweise 1 Kilo Barren.

Die Versandkosten

Große Barren sorgen nicht nur für ein geringeres Aufgeld, dadurch fallen auch weniger Lieferungen an und somit reduzieren sich die Versandkosten.

Die Mehrwertsteuer

Für Silber, Platin, Palladium, alle Seltenen Erden, Technologiemetalle und auch Diamanten gilt: Das größte Sparpotential bietet Mehrwertsteuer. Fällt sie weg, kann fast ein Fünftel mehr in das Metall investiert werden. Für diese Werte lohnt sich auf jeden Fall ein Sparplan, bei dem die Lagerung in einem Zolllager erfolgt.

Auch wenn Gold derzeit von der Mehrwertsteuer befreit ist, kann sich das Zolllager lohnen. Spätestens, wenn in andere Metalle umgeschichtet werden soll.

Fazit

Daran lässt sich nicht rütteln: Sparpläne sind grundsätzlich gut. Allein schon deswegen, weil sie, quasi nebenbei und ohne besonderes Zutun, auf lange Sicht ein Vermögen bilden.

Sparpläne mit Bruchteilseigentum garantieren zwar einen günstigen Durchschnittspreis (intelligentes Kaufen), aber der Cost-Average-Effekt wirkt sich doch wesentlich weniger stark aus, als erwartet. Der wichtigste Grund für einen solchen Sparplan: Sie investieren garantiert in das gewünschte Metall – der Preis kann Ihnen nicht weglaufen. Und Sie erhöhen außerdem noch die Rendite, weil Sie in große Barren mit niedrigem Aufgeld und, je nach Metall, sogar noch die Mehrwertsteuer sparen können. Was Sie sonst noch beachten sollten, finden sie hier: „Focus Money – Goldsparpläne“.

Und wenn Sie nicht sparen, sondern größere Beträge anlegen wollen? Eine sehr beliebte Methode habe ich hier beschrieben: „Über das perfekte Timing“.