Nicht überraschend, für Sparer aber doch erschütternd: Die Inflation ist wieder da. Warum diese Nachricht für Sparer im aktuellen Niedrigumfeld doppelt ärgerlich ist und welche Folgen für das Ersparte nun drohen, beleuchte ich in diesem Beitrag.

Die Inflation ist zurück

„Die Geisel Inflation ist wieder da“, „Die Inflation nimmt Fahrt auf“, „Deutsche Sparer vor der kalten Enteignung“: So titelten Spiegel, Tagesschau und Welt im März hinsichtlich des jüngsten Anstiegs der Inflation. Teils ein bisschen dramatisch (angesichts der Geldflut der EZB fällt der Inflationsanstieg nicht wirklich vom Himmel), aber durchaus treffend. Tatsächlich scheint sich nun zu bewahrheiten, was verschiedenste Wirtschaftsexperten bereits seit längerem befürchten: Die Inflation ist zurück – und dürfte sich noch weiter beschleunigen. Fakt ist: Nach Berechnungen der Bundesbank nahm die Inflationsrate allein von Dezember auf Januar gewaltig zu. Je nach Berechnungsweise stieg die Inflation in diesem Zeitraum um 1,3% (Verbraucherpreisindex) oder 2,3% (Harmonisierter Verbraucherpreis-Index). Auf Basis des Harmonisierten Verbraucherpreis-Index (HVPI), der die Auswirkungen der Corona-Krise bereits mitberücksichtigt, könnte die Inflation monatlich sogar auf 3 Prozent ansteigen – eine Rate, die schon lange nicht mehr erreicht worden ist.

Inflation und Niedrigzinsen: toxisches Sparumfeld

Für Sparer hat der – nicht wirklich überraschende, aber doch unerwartet heftige – Anstieg der Inflation ganz konkrete Auswirkungen. Immerhin treffen nun zwei Faktoren aufeinander, die Geldwerte in ihrer Kombination rasend schnell vernichten:

- Vergleichsweise hohe Inflation

- Niedrige (oder gar negative) Zinsen

Auf beides werden wir uns noch eine ganze Weile einstellen müssen. Dass die EZB maßgeblich von ihrer Niedrigzinspolitik abrückt, ist jedenfalls wenig wahrscheinlich. Im Umfeld der Corona-Krise ist die Wirtschaft in erheblichem Maße auf günstige Kredite angewiesen – und auch die hochverschuldeten Staaten der Eurozone können sich kaum höhere Zinsen leisten. Wie heftig der Zinsverlust in der Niedrigzinsphase ausfällt, habe ich bereits in diesem Beitrag ausgeführt.

Um noch einmal mit einem konkreten Beispiel zu rechnen, gehen wir von einer jährlichen Inflationsrate von 3% und einem Zinssatz von 0% auf dem Sparkonto aus. Dabei haben Sie 10.000 Euro auf dem Konto liegen. Auch nach 5 Jahren hat sich an diesem Kontostand nichts geändert. An Ihrer Kaufkraft dagegen schon. Diese ist nämlich beträchtlich geschrumpft – und zwar um 1.412 Euro. Anders ausgedrückt: Ihr Ursprungsbetrag ist nun nur noch 8.588 Euro wert. Eindrucksvoller lassen sich die Gefahren der Inflation – und die Unbeständigkeit von Geldwerten – kaum veranschaulichen.

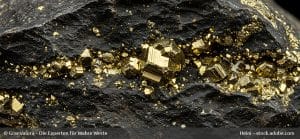

Mit Gold richtig sparen

Tatsache ist also, Geldwerte – seien es Bankanlagen, Lebensversicherungen oder Bausparverträge – sind keine gute Investition. Langlaufende Anleihen können bei einem starken Anstieg der Zinsen – der unweigerlich irgendwann kommen wird, sogar zu echten Kapitalvernichtern mutieren.

Die gute Nachricht: Es ist durchaus möglich, die Kaufkraft des Ersparten langfristig zu erhalten. Besonders gut gelingt das mit Gold – und das bereits seit Jahrtausenden. Ein von mir gerne herangezogenes Beispiel: Zu Zeiten des babylonischen Herrschers Nebukadnezar II, also vor 2.600 Jahren, konnten Sie ein Laib Brot zu einem ähnlichen Preis wie heute erstehen. Wenn Sie nach Wegen suchen, die Kaufkraft Ihres Ersparten langfristig, sprich über Jahre und Jahrzehnte hinweg, zu erhalten, ist ein Gold-Investment eine gute Wahl. Allerdings lohnt es sich, auch hier ein wenig zu diversifizieren. Möchten Sie einen Blick über den goldenen Tellerrand werfen, empfehlen wir Ihnen die Lektüre unseres kostenfreien Praxisratgebers „Geldwerte, Sachwerte, Reine Werte“. Hier erfahren Sie,

- wo die einschlägigen Vorteile eines Gold-Investments liegen,

- warum Silber ebenso wie Gold eine Sichere-Hafen-Funktion zukommt, zugleich aber auch hohe Chancen auf Kursgewinne bietet,

- ob sich eine Investition in Platin oder Palladium für Sie lohnen könnte,

- was Seltene Erden und Technologiemetalle für Anleger so einzigartig macht,

- wo die einmaligen Vorzüge von Diamanten liegen und welche Fallstricke hier lauern.

In einem meiner nächsten Beiträge werde ich mich noch einmal mit dem Gold-Investment befassen – und Ihnen zeigen, wie Sie richtig investieren.