Die historische Gold-Silber-Ratio wird von Analysten gerne für Kursprognosen herangezogen. Doch dieses Vorgehen hat gleich mehrere Schwächen – und sollte nie als alleiniger Indikator für Investments dienen. Warum es mit der Aussagekraft der Gold-Silber-Ratio nicht weit her ist und worauf es wirklich ankommt, beleuchte ich in diesem Beitrag.

Was ist die Gold-Silber-Ratio?

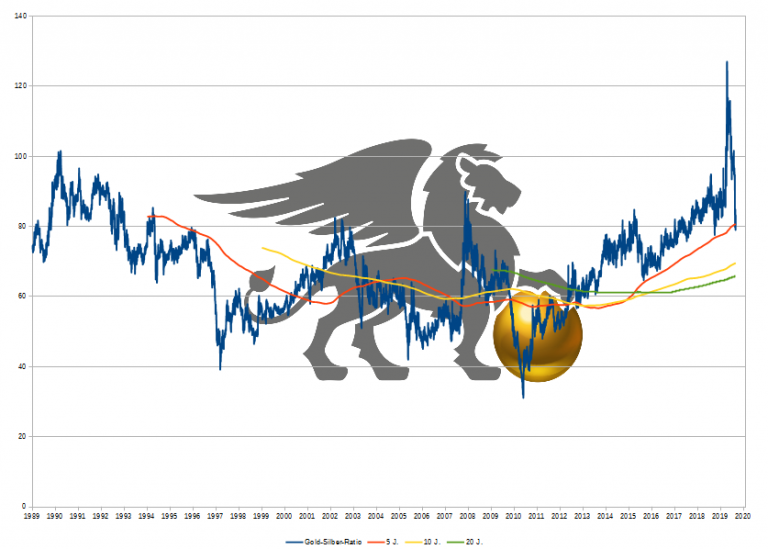

Die Gold-Silber-Ratio zeigt das Preisverhältnis von Gold zu Silber an. Zur Berechnung wird dabei der Preis für eine Feinunze Gold durch den Preis für eine Feinunze Silber geteilt (z.B.: Gold: 1.800 $/oz / Silber: 20 $/oz = 90).

Diese einfach zu berechnende Ratio geht davon aus, dass sich die Preise für Gold und Silber grundsätzlich ähnlich entwickeln. Ist eines der Edelmetalle über- bzw. unterbewertet scheint über kurz oder lang eine Preiskorrektur anzustehen – zumindest in der Theorie.

Die Gold-Silber-Ratio als vermeintliches Kauf- bzw. Verkaufssignal

Die Gold-Silber-Ratio nimmt immer einen gewissen historischen Zeitraum in den Blick – beispielsweise die letzten 50 Jahre. Für diesen Zeitraum kann ein Durchschnittswert ermittelt werden. Nehmen wir der Einfachheit an, dieser bewegt sich etwa bei 60. Nun gibt es drei Szenarien:

- Durchschnittliche Gold-Silber-Ratio: Die aktuelle Gold-Silber-Ratio bewegt sich um den historischen Durchschnittswert. Die Edelmetalle sind im Vergleich zueinander angemessen bewertet.

- Niedrige Gold-Silber-Ratio: Die Gold-Silber-Ratio liegt mehr als 20 Punkte unter dem historischen Vergleichswert (also unter 40). Silber ist im Vergleich zu Gold überbewertet und entsprechend teuer. Dies könnte als Verkaufssignal für Silber (bzw. als Kaufsignal für Gold) gewertet werden.

- Hohe Gold-Silber-Ratio: Die Gold-Silber-Ratio liegt mehr als 20 Punkte über dem historischen Vergleichswert (also über 80). Silber ist im Vergleich zu Gold unterbewertet und entsprechend günstig. Dies könnte als Kaufsignal für Silber (bzw. als Verkaufssignal für Gold) gewertet werden.

Warum die Aussagekraft der Gold-Silber-Ratio beschränkt ist

Dass die Gold-Silber-Ratio ein starkes Kauf- bzw. Verkaufssignal senden kann, liest man auch in einschlägigen Fachmagazinen immer wieder. Tatsächlich ist die Aussagekraft der Gold-Silber-Ratio für Kursprognosen aber mit Vorsicht zu genießen, ist diese These doch von ganz verschiedenen Seiten aus angreifbar.

1. Der historische Durchschnitt ist willkürlich gewählt

Eine der größten Schwächen der Gold-Silber-Ratio als Indikator für Kursprognosen liegt auf der Hand: die historische Ratio ist willkürlich gewählt. Zwar hat sich weitestgehend etabliert in etwa den Zeitraum der zurückliegenden 50 Jahre zu betrachten, de facto kann aber jeder beliebige Zeitraum gewählt werden – etwa die letzten 100 oder nur die letzten 20 Jahre. Das Problem: Der ermittelte Durchschnittswert fällt dann unterschiedlich aus, immerhin ist die Gold-Silber-Ratio teils erheblichen Schwankungen unterworfen. So kann es passieren, dass der historische Durchschnittswert der letzten 20 Jahre einen Kauf von Silber nahelegt, während ein Blick auf den historischen Durchschnittswert der letzten 100 Jahre eher für einen Verkauf sprechen würde.

Zur Verdeutlichung: Seit dem 18. Jahrhundert schwankt die Gold-Silber-Ratio erheblich zwischen 1:10 und 1:122.

2. Eine Überbewertung kann auch über Kursverluste abgebaut werden

Wer die Gold-Silber-Ratio als alleinige Basis für ein Gold- bzw. Silberinvestment nimmt, macht noch einen weiteren Denkfehler. Die Anpassung einer sehr hohen oder niedrigen Ratio muss nicht zwangsweise über einen Kursanstieg geschehen. Nehmen wir an, die Gold-Silber-Ratio ist aktuell historisch hoch, was in der Theorie als Kaufsignal für Silber gewertet würde. Der hypothetische Käufer ginge in diesem Fall von einem steigenden Silberkurs aus. In der Praxis kann jedoch das genaue Gegenteil passen. Der Silberkurs fällt – und trotzdem nähert sich die Gold-Silber-Ratio allmählich wieder ihrem historischen Durchschnittswert. Der Silberkurs muss hierzu nur weniger stark fallen als der Goldkurs.

3. Als Industriemetall hat Silber einen wesentlich größeren Nutzen als Gold

Auf einem ganz anderen Blatt steht, ob sich Gold und Silber heute überhaupt noch sinnvoll zueinander in Beziehung setzen lassen. Historisch betrachtet erlangte Gold seinen Wert insbesondere dadurch, dass das Edelmetall deutlich seltener als Silber in der Erdkruste vorkommt (im Masseverhältnis etwa 1:20). Allerdings wurde das Wertverhältnis auch immer wieder willkürlich festgelegt. Vor ca. 5.000 Jahren wurde in den Gesetzbüchern des ägyptischen Königs Menes ein Verhältnis von 1 zu 2,5 festgelegt. Soll heißen: Gold war 2,5 mal so teuer wie Silber. Später, im Mittelalter wurde der Wert von Gold zu Silber auf 1 zu 12 vorgeschrieben.

Heute werden die Preise durch den Börsenhandel ermittelt, und – es steht aber ein ganz anderer Faktor im Fokus: Im Gegensatz zu Gold ist Silber ein absolut unverzichtbares Industriemetall. Nie zuvor war die Abhängigkeit der Industrie von Silber so hoch wie heute – und das obwohl die Fotoindustrie, der einstige Nachfragetreiber, so gut wie keine Rolle mehr spielt. Die Abhängigkeit der Industrie von Silber dürfte sogar noch zunehmen. Immerhin kommt kaum eine Zukunftstechnologie ohne Silber aus – vom 5G-Ausbau und dem Internet of Things über die RFID-Technologie bis hin zu Elektroautos und Photovoltaik-Module.

So ist es durchaus möglich, dass sich Gold- und Silberpreise in den nächsten Jahren zunehmend entkoppeln. Für Kursprognosen könnte die Gold-Silber-Ratio dann endgültig nicht mehr herhalten.

4. Etliche Faktoren wirken auf die Gold- und Silberpreise ein

Hinzu kommt, dass auf die Entwicklung des Gold- und Silberpreises jeweils ganz verschiedene Faktoren einwirken, die mit der historischen Gold-Silber-Ratio nichts zu tun haben. Neben der historischen Perspektive müssen daher eine Vielzahl weiterer Preisfaktoren herangezogen werden, um feststellen zu können, ob eine Über- bzw. Unterbewertung von Gold oder Silber vorliegt. Zu diesen Faktoren zählen insbesondere:

- die aktuelle (und prognostizierte) Nachfrage – insbesondere aus Schlüsselmärkten wie Indien oder China

- die aktuelle Zinsentwicklung

- die globale konjunkturelle Entwicklung

- der derzeitige Dollarkurs

- Entwicklung von Silber-Recycling-Technologien

- aktuelle Fördermengen

- Spekulationen am Terminmarkt

- Handelsvolumina der Notenbanken

- globale Krisen

Gibt es eine „faire“ Gold-Silber-Ratio?

Historisch betrachtet erlangte Gold seinen Wert insbesondere dadurch, dass das Edelmetall deutlich seltener als Silber in der Erdkruste vorkommt (im Masseverhältnis etwa 1:15). Eine Gold-Silber-Ratio von um die 15 wird daher manchmal als „fair“ bezeichnet. Um sich wirklich das Prädikat „fair“ zu verdienen, müsste die Ratio aber noch weitere Aspekte berücksichtigen. So wurden Gold- und Silber im Laufe der Jahrhunderte unterschiedlich intensiv gefördert, was sich auch auf die (bekannten) förderbaren unterirdischen Ressourcen niederschlägt. Hier liegt das heutige Verhältnis bei etwa 1:6. Da Silber im Gegensatz zu Gold von der Industrie wesentlich stärker verbraucht wird, fällt die Gold-Silber-Ratio hinsichtlich der verfügbaren überirdischen Bestände sogar noch niedriger aus. Sie liegt bei etwa 1:4,5. Streng genommen müsste eine faire Ratio also noch weit unter den Tiefständen der letzten Jahrhunderte liegen.

Fazit: Gold-Silber-Ratio ist für Kursprognosen ungeeignet

So verlockend es auch sein mag, auf die einfach zu lesende (historische) Gold-Silber-Ratio zu vertrauen, als Indikator für Kursprognosen ist sie denkbar ungeeignet. Gerade Investment-Anfänger verleitet sie zu vorschnellen Käufen oder Verkäufen, die jedweder Basis entbehren. Wer eine wirklich fundierte Entscheidung über die Entwicklung des Silberpreises oder des Goldpreises treffen möchte, kommt um eine Analyse, die möglichst viele preisrelevante Faktoren in den Blick nimmt, also nicht herum.

Für private Anleger würde übrigens auch ein Goldverbot die Sinnhaftigkeit der Gold-Silber-Ratio über den Haufen werfen. Wie realistisch ein solches Goldverbot in Deutschland wirklich ist, habe ich bereits in einem früheren Blogbeiträge analysiert.

Wem es um die Erhöhung der Renditeaussichten geht, sollte nicht nur zwischen Gold und Silber wählen, sondern mal einen Blick auf die gesamte Palette der „Wahren Werte“ werfen. Empfehlenswert: Der kostenfreien Praxisratgebers „Geldwerte – Sachwerte – Reine Werte“. Hier erfahren Sie unter anderem,

- warum Gold seit Jahrtausenden zuverlässig vor Inflationsverlusten schützt,

- wo die Vorteile von Silber liegen, das auch ein begehrtes Industriemetall ist,

- was ein Investment in Technologiemetalle und Seltene Erden, die als kritische Rohstoffe eingestuft werden, so interessant macht und

- ob sich ein Diamant-Investment für Sie lohnen könnte.